बैंक ऋण दिन डराउने, व्यवसायी ऋण माग्नै नजाने

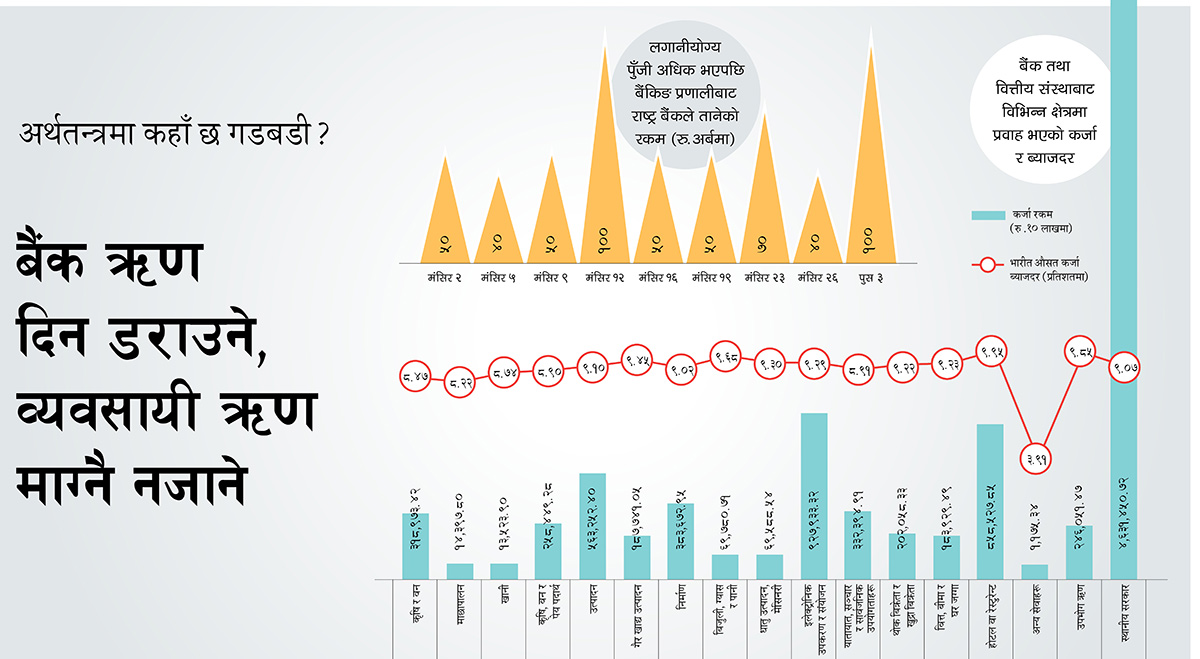

०६ पौष, काठमाडौँ । बैंकको ब्याजदर महिनैपिच्छे घटेको घट्यै छ। वाणिज्य बैंक, विकास बैंक र वित्त कम्पनीसँग ७ खर्बभन्दा बढी ऋण लगानी गर्ने क्षमता छ। तर, न बैंक तथा वित्तीय संस्थासँग ऋणको माग छ, न त उनीहरूले ‘ढुक्कले ऋण’ दिन सकेका छन्। उल्टै, बंैक तथा वित्तीय संस्थामा पैसा थुप्रिँदा राष्ट्र बैंकले पैसा तानेको तान्यै छ। सरकार भने अर्थतन्त्रका बाह्य सूचक बलियो भएको तथ्यांक देखाउँछ, आन्तरिक अर्थतन्त्र भने चलायमान छैन। अर्थतन्त्रमा कहाँ के गडबडी भइरहेको छ त ? अर्थविद्हरू भन्छन्– लगानीको वातावरण नबन्दा अर्थतन्त्र चलायमान हुन नसकेको हो। यसका लागि सरकारले विशेष कार्यक्रम नै ल्याउनुपर्छ।’ अर्थविद् डा. डिल्लिराज खनाल लगानीकर्ताको लगानी सुनिश्चितताको विश्वास आर्जन गर्न नसक्दा बैंकमा पैसा थुप्रिएको बताउँछन्। ‘अर्थतन्त्रप्रतिको अविश्वासलाई विश्वासमा परिणत गर्न सकेका छैनौं,’ खनालको भनाइ छ। नेपाल बैंकर्स संघका निवर्तमान अध्यक्ष सुनील केसी अहिलेकै अवस्थाअनुसार मात्रै कर्जा विस्तार भइरहने हो भने आर्थिक वृद्धिमा सिधै असर पर्ने र लक्ष्यअनुसार आर्थिक वृद्धि हासील गर्न चुनौती हुने बताउँछन्।

६ प्रतिशतको आर्थिक वृद्धिदरमै असर

सरकारले आर्थिक वर्ष ०८१/८२ को बजेटमा घोषणा गर्यो– आर्थिक वृद्धिदर ६ प्रतिशत पुर्याउने। त्यसका लागि तरलता व्यवस्थापन र कर्जा प्रवाहलाई उत्पादनशील क्षेत्रमा केन्द्रित गर्ने घोषणा पनि गर्यो। त्यति मात्र होइन, आर्थिक वर्ष २०८१/८२ मा निजी क्षेत्रतर्फ जाने कर्जा वृद्धिदर १२.५ प्रतिशतसम्म पुर्याउने प्रक्षेपण पनि सरकारले गरेको थियो। तर, व्यवहारमा त्यस्तो छैन। कर्जाको माग छैन, बैंक तथा वित्तीय संस्थाले ढुक्कले ऋण दिन सकेका छैनन्। जबकि, बैंक तथा वित्तीय संस्थासँग कर्जा प्रवाह गर्न पर्याप्त पुँजी छ। उल्टै ऋण नजाँदा बैंक तथा वित्तीय संस्थामा लगानीयोग्य पुँजी (तरलता) थुपिँ्रदै गएको छ। बैंकिङ प्रणालीमा ७ खर्ब रुपैयाँ बढी अधिक पुँजी उपलब्ध छ। कर्जा प्रवाह नहुँदा मौद्रिक नीतिले लिएको कर्जा वृद्धि दर, आर्थिक वृद्धिको लक्ष्य हासिल गर्न दबाब पर्ने अर्थविद्हरू बताउँछन्।

राष्ट्र बैंक तान्यको तान्यै

गत वर्षदेखि नै बैंकमा नयाँ कर्जाको माग छैन। त्यसैकारण लगानीयोग्य पुँजी पर्याप्त भएको हो। त्यसैकारण केन्द्रीय बैंक (राष्ट्र बैंक)ले बैंक तथा वित्तीय संस्थामा थुप्रिएको पैसालाई विभिन्न उपकरणमार्फत तानिरहेको छ। मंसिर र पुस (४ गते) सम्म बोलकबोलमार्फत ९ पटकमा ५ खर्ब ५० अर्ब रुपैयाँ पैसा तानेको (प्रशोचन गरेको) छ। राष्ट्र बैंकले पुस लागे लगत्तै (३ गते) मात्रै १ खर्ब रुपैयाँ तानेको छ।

हुनत केन्द्रीय बैंकको मौद्रिक व्यवस्थापन गर्ने काम नै हो। बैंकमा भएको अधिक पुँजी राष्ट्र बैंकले बेला बेलामा तानिरहेकाले पनि केही राहत भएको बैंकरहरू बताउँछन्। तर, यसरी सधैं राष्ट्र बैंकले तानेर मात्रै न त बैंक नाफामा जान्छन्, न त अर्थतन्त्र नै चलायमान हुन्छ। आर्थिक गतिविधि बढाउन यस्तो पैसा बजारमा जानैपर्ने अर्थविद्हरू बताउँछन्। आर्थिक वृद्धिदरका लागि उत्पादनशील क्षेत्रमा कर्जा जानै पर्ने उनिहरूको भनाइ छ। बैंकिङ क्षेत्रमा जोखिम हाल बैंक तथा वित्तीय क्षेत्रमा निक्षेपको तुलनामा ऋणको वृद्धिदर निकै कम छ। रेमिट्यान्स बढेको बढ्यै गर्ने, तर कर्जा नबढ्दा वैदेशिक मुद्रा सञ्चितिसँगै अधिक तरलता बैंकमा थुप्रिएको नेपाल बैंकर्स संघका निवर्तमान अध्यक्ष सुनील केसी बताउँछन्। एनएमबी बैंकका प्रमुख कार्यकारी अधिकृत (सीईओ) केसीका अनुसार हाल प्रणालीमा ७ खर्ब बढी हाराहारीमा अधिक तरलता छ। बैंकहरूले हरेक निक्षेप संकलन गर्दा घाटा व्यहोर्नु परेको केसीको भनाइ छ। ‘आगामी दिनमा जोखिम मोलेर भए पनि बैंकहरूले लगानी गर्नुपर्ने अवस्था देखिन्छ,’ केसी भन्छन्, ‘तरलता धेरै बढ्दा त्यसले समग्र बैंकिङ क्षेत्रको जोखिमलाई बढाएर लैजान्छ। त्यसकारण ब्याजदर घटिरहेको अवस्थामा लगानी बढाउने वातावरण बनाउन सरकारले केही काम गर्नुपर्यो।’

हाल कर्जाको ब्याजदर निकै कम अर्थात् (४ प्रतिशत) मा छ। कर्जाको ब्याजदर पनि ऐतिहासिक रूपमै घटेको केसीको भनाइ छ। तर, व्यावसायिक क्रियाकलाप बढ्न नसक्नु, निजी क्षेत्रले कर्जा लिएर नयाँ परियोजना ल्याउन नसक्दा बैंकहरूलाई अहिले निकै अफ्ठेरो अवस्था आएको केसीको भनाइ छ। सीडी रेसियो ७८.६४ प्रतिशतमा सीमितवाणिज्य बैंक, विकास बैंक र वित्त कम्पनीहरूसँग ७ खर्ब हाराहारी रुपैयाँ कर्जा प्रवाह गर्ने क्षमता छ। यो पुस १ गतेसम्मको अवस्था हो। बैंकहरूको लगानी योग्य क्षमता (तरलता) खुकुलो अर्थात् कर्जा–निक्षेप अनुपात (सीडी रेसियो) ७८.६४ प्रतिशतमा सीमित छ। जबकि बैंकहरूले अधिकतम ९० प्रतिशतसम्मको सीडी रेसियो सीमा कायम गर्न पाउँछन्। अर्थात् बैंकले १ सय रुपैयाँ निक्षेप संकलन गरे ९० रुपैयाँ कर्जा प्रवाह गर्न पाउँछन्। यसअनुसार बैंकहरूसँग पर्याप्त क्षमता अर्थात् ११.६४ प्रतिशतको कुसन छ।

तर, बैंकिङ प्रणालीमा निक्षेप संकलन बढेर ६६ खर्ब ७१ अर्ब रुपैयाँ पुगेको छ। यसमध्ये बढी हिस्सा ओगट्ने वाणिज्य बैंकको मात्रै ५९ खर्ब ३४ अर्ब निक्षेप संकलन छ। विकास र वित्त कम्पनीहरूले ७ खर्ब ३७ अर्ब रुपैयाँ निक्षेप संकलन गरेका छन्। राष्ट्र बैंककाअनुसार वार्षिक करिब ५ खर्ब रुपैयाँ हाराहारीमा निक्षेप वृद्धि भइरहेको छ। तर, जसरी निक्षेप बढेको छ, त्यसअनुसार कर्जा प्रवाह गर्ने क्षमता पनि बढेको छ। तर, थप ऋण बढेको छैन। हालसम्म समग्र बैंक तथा वित्तीय संस्थाबाट ५३ खर्ब ३६ अर्ब रुपैयाँ लगानी भएको छ। जसमा वाणिज्य बैंकको ४७ खर्ब २७ अर्ब रुपैयाँ लगानी छ। ६ खर्ब ९ अर्ब रुपैयाँ कर्जा विकास र वित्त कम्पनीमार्फत प्रवाह भएको छ। मुद्दती निक्षेपमा ब्याजदर घटेर ३ प्रतिशत मात्रै बैंकले निक्षेपको ब्याजदर महिनैपिच्छे घटाइरहेका छन्। असोजयता प्रायः बैंकहरूले मुद्दती निक्षेपमै ब्याजदर घटाएर ३ प्रतिशतमा झारेका छन्। कात्तिकयता प्रायःको ब्याजदर स्थिर छ। अब यसभन्दा तल जानसक्ने अवस्था नभएको बैंकरहरू बताउँछन्। ब्याजदर घटेर ३ प्रतिशत हाराहारीमा पुग्नु ऐतिहासिक भएको नबिल बैंकका नायव प्रमुख कार्यकारी अधिकृत मनोज ज्ञवाली बताउँछन्। एनएमबी बैंकले व्यक्तिगत मुद्दती निक्षेपमा न्यूनतम ३ प्रतिशत ब्याजदर दिइरहेको छ। यस्तै, हिमालयन बैंकले न्यूनतम ३.२५ प्रतिशतमा झारेको छ। यसैगरी एनआईसी एसिया बैंकको ३.५० र कृषि विकास बैंकको ३.७६ प्रतिशत एफडीको न्यूनतम ब्याजदर निर्धारण गरेका छन्। यसबाहेकका बैंकको मुद्दती निक्षेपमा न्यूनतम ४ प्रतिशतदेखि साढे ५ प्रतिशतसम्म मात्रै ब्याज दिइरहेका छन्।

सुनील केसी, निवर्तमान अध्यक्ष, नेपाल बैंकर्स संघ, सीईओ, एनएमबी बैंक

अहिले प्रणालीमा ७ खर्ब बढी हाराहारीमा अधिक तरलता छ। बैंकहरूले हरेक निक्षेप लिइरहँदा घाटा व्यहोर्नु परेको छ। तरलता धेरै बढ्दा त्यसले समग्र बैंकिङ क्षेत्रको जोखिमलाई बढाएर लैजान्छ। त्यसकारण व्याजदर घटिरहेको अवस्थामा लगानी बढाउने वातावरण बनाउन सरकारले केही काम गर्नुपर्यो।

२० वाणिज्य बैंकको साधारण बचत खातामा औसत ब्याजदर कम्तीमा औसत ३.०१६ प्रतिशत र बढिमा औसत ४.५९० प्रतिशत छ। यस्तै, मुद्दती निक्षेपमा व्यक्तिगततर्फ औसत न्यूनतम ४.१७१ प्रतिशतदेखि अधिकतम ६.००८ प्रतिशत छ। यस्तै, संस्थागत मुद्दती निक्षेपतर्फ न्यूनतम औसत ३.१९२ प्रतिशत र अधिकतम ५.५९१ प्रतिशत ब्याजदर तोकेको नेपाल बैंकर्स संघको तथ्यांकमा छ। यसअनुसार समग्रमा वाणिज्य बैंकहरूको गत महिनाको तुलनामा व्यक्तिगतमा औसत ०.०२२ प्रतिशत विन्दु र संस्थागतमा औसत ०.०६५ प्रतिशत बिन्दुले ब्याजदर घटेको देखिन्छ। तर बैंकहरूले रेमिट्यान्सको मुद्दती निक्षेपमा भने व्यक्तिगत मुद्दतीको थप १ प्रतिशत विन्दुले ब्याजदर दिइरहेका छन्। यता रेमिट्यान्सको निक्षेपमा भने आकर्षक ब्याजदर दिएका छन्। पुसमा वाणिज्य बैंकहरूले रेमिट्यान्सको बचत खातामा ५.६०१ प्रतिशत र मुद्दती निक्षेपमा ६.९८८ प्रतिशतसम्म ब्याजदर कायम गरेका छन्। राष्ट्र बैंकले वैदेशिक रोजगारीमा गएकाहरूलाई प्रोत्साहनस्वरूप बचतमा आकर्षण गर्न यस्तो व्यवस्था गरेको हो। पछिल्लो समय वैदेशिक रोजगारमा गएकाहरूबाट हारहार्ती रेमिट्यान्स वृद्धि भएकाले पनि बैंकिङ प्रणालीमा अधिक तरलता भएको नेपाल राष्ट्र बैंकका गभर्नर महाप्रसाद अधिकारीले एक कार्यक्रममा बताएका थिए। कर्जाको एकल ब्याजदर बैंकहरूले क्रमशः निक्षेपको ब्याजदर घटाएसँगै कर्जाको ब्याजदर एकल अंकमा झारिसकेका छन्। पछिल्लो समय कर्जाको भारित औसत ब्याजदर ९.०९ प्रतिशतमा पुगेको छ। पुस पहिलो साता कर्जाको भारीत औसत ब्याजदर ९.३३ प्रतिशत छ। जबकी अघिल्लो आव ०८०/८१ जेठसम्ममा कर्जाको भारीत औसत ब्याजदर १०.१५ प्रतिशत थियो। यसअघि ०८० माघतिर कर्जाको भारित औसत ब्याजदर ११.०५ प्रतिशत हाराहारीमा थियो। यसकारण बैंकबाट प्रवाह भएन कर्जा राष्ट्र बैंकका गभर्नर महाप्रसाद अधिकारीले खराब कर्जा (एनपीएल) बढेकाले बैंकरहरूमा मनोवैज्ञानिक असर परेको र त्यसका कारण पनि कर्जा प्रवाह कम भएको हुनसक्ने बताएका छन्। नेपाल बैंकर्स संघको ३८औं वार्षिकोत्सवमा गभर्नर अधिकारीले ऋण असुली गर्न नसक्दा बैंकहरूको खराब कर्जा बढेको बताएका थिए। ‘एकातर्फ हारहार्ती रेमिट्यान्सको आकार बढेको छ। अर्कोतर्फ कर्जा नजाँदा लगानीयोग्य पुँजी (तरलता) अधिक भएको हो,’ गभर्नर अधिकारीको भनाइ थियो– कर्जा प्रवाह गर्दा संयमित हुने बैंकलाई अहिले पनि कुनै समस्या छैन। अहिले एनपीएल बढेर चुनौती छ। ब्याजमात्रै नउठेको अर्बौं नाघिसक्यो। बैंकलाई बचाउन प्रोभिजनिङ गरिएको हो।’

बैंकहरूको समग्रमा प्रवाह भएको कर्जाको ४.४२ प्रतिशत ऋण नउठ्दा खराब कर्जामा परिणत भएको छ। वाणिज्य बैंकको कुल कर्जाको ४.२८ प्रतिशत, विकास बैंकको ४.३७ प्रतिशत र वित्त कम्पनीको १०.८४ प्रतिशत खराब कर्जा छ। गत आवको तुलनामा खराब कर्जाको आकार बढ्दा बैंकरहरू पनि थप कर्जा दिन हच्किएका छन्।

व्यावसायिक वातावरण नभएर हो त ?

नबिल बैंकका डीसीईओ मनोज ज्ञवाली व्यवसाय गर्ने वातावरण नभएकाले कर्जा जान नसकेको बताउँछन्। उनी भन्छन्, ‘हिजो कर्जाको ब्याजदर १७–१८ प्रतिशत हुँदा पनि व्यवसाय गर्नेलाई असर परेको थिएन। अहिले व्यवसाय विस्तार हुन उपभोग गर्ने प्याटर्न पूरै घटेको छ।’

१२ कक्षा वा स्नातकपछि अधिकांशका छोराछोरी बिदेसिने, ठूला व्यवसायीहरूलाई हतोत्साहित गर्ने, सानातिना व्यवसायीहरूलाई अभियन्ताको नाममा सामाजिक सञ्जालमा प्रचार गरेर सास्ती दिन थालिएकाले व्यावसायिक वातावरण नबनेको ज्ञवालीको भनाइ छ। ‘एकातर्फ सरकारले मीनबहादुर गुरुङलाई ठूलो करदाता भनेर सम्मान गर्ने, तर अर्कोतर्फ जेल हाल्ने ? ’ ज्ञवालीको प्रश्न छ, ‘उद्योगी तथा व्यवसायीलाई धम्क्याउने, तर्साउने प्रवृत्ति छ। यस्तो बेला कर्जा लिएर लगानी गर्ने वातावरण छैन। त्यसैकारण उद्योगी–व्यवसायी हच्किएका हुन्।’

यस्तै स्थिति भयो भने सरकारले ट्रेजरी बिल जारी गर्नुपर्ने अवस्था आउन सक्ने ज्ञवालीको भनाइ छ। राज्यले व्यवसाय र व्यवसायीहरूलाई निरुत्साहित गर्ने काम गरेपछि व्यवसायी हच्किने उनको भनाइ छ। ‘सरकारले पैसा नदिएका कारण उद्यमीहरू कालोसूचीमा परेका छन्,’ उनले भने, ‘सरकारले काम लगाएको ठेक्कापट्टाको पैसा २ वर्षदेखि तिरेको छैन। राज्यले नै डिफल्ट गरेपछि व्यवसायी कहाँ जान्छन ? ,’

महाप्रसाद अधिकारी, गभर्नर, नेपाल राष्ट्र बैंक

बैंकहरूले ऋण असुली गर्न नसक्दा खराब कर्जा (एनपीएल) बढेको छ। बैंकरहरूमा मनोवैज्ञानिक असर परेर पनि कर्जा प्रवाह कम भएको हुनसक्छ। कर्जा प्रवाह गर्दा संयमित हुने बैंकलाई अहिले पनि कुनै समस्या छैन।

हाल न्यून ब्याजदरको अवस्था रहेकाले सरकारले ४ प्रतिशत हाराहारी ब्याजदरमा ७/८ खर्बको ऋणपत्र निष्कासन गर्नुपर्ने र त्यसमध्ये ४ खर्ब हाराहारी पैसा उठाएर विकास खर्चमा खर्चे अर्थतन्त्र चलायमान हुने उनको भनाइ छ। राजनीति अस्थिर हँुदा निजामती कर्मचारी पनि अस्थिर हुने तर बिचौलीया मात्रै स्थिर हुने गरेको ज्ञवालीको भनाइ छ। हरेक नीतिगत व्यवस्था आउँदा कसैको स्वार्थलाई पूरा गर्ने गरी आउछ भने त्यो समग्रमा प्रणालीमा काम हुन गाह्रो हुने बताउँछन्।

व्यवसायीमा आत्मविश्वास भएन

व्यवसायीहरूको आत्मविश्वास कम भएसँगै कर्जाको मागमा कमी आएको सिटिजन्स इन्टरनेसनल बैंकका प्रमुख कार्यकारी अधिकृत (सीईओ) गणेशराज पोखरेल बताउँछन्। उनकाअनुसार बैंकको कर्जा निक्षेप अनुपात (सीडी रेसियो) ९० प्रतिशतसम्म लगानी गर्न पाउने भए पनि धेरै कम छ। ‘हाम्रै मात्रै सीडी ८३ प्रतिशत हाराहारीमा छ। अझै ७ प्रतिशत कर्जा प्रवाह गर्ने क्षमता भए पनि प्रवाह भएको छैन। दोहोरो अंकबाट घटेर बैंकको कर्जाको ब्याजदर एकल अंकमा झर्दा पनि ऋणमा आकर्षण हुन नसकेको उनले बताए। ‘अहिले धेरैले लगानी गर्न आत्मविश्वास कम भएको पर्ख र हेरको अवस्थामा रहेको देखिन्छ,’ उनले भने, कन्फिडेन्स नभएका कारण घरजग्गा कारोबार भएको छैन। आर्थिक गतिविधिहरू पनि खासै नबढेकाले कर्जाको माग नबढेको अनुभूति गरेका छौं। यद्यपि अब तथ्यांक हेर्दा विस्तारै सुधार हुँदै जाने अवस्था देखिन्छ।’

नेपाल उद्योग परिसंघ (सीएनआई)का अध्यक्ष राजेशकुमार अग्रवाल कर्जाका लागि नीतिगत स्थिरता नभएकाले पनि व्यवसायीले जोखिम मोल्न नखोजेको बताउँछन्। ‘बैंकले कुन बेला कति ब्याज बढाउँछ ठेगान हँुदैन,’ अग्रवाल भन्छन्, ‘बैंकले गाडी, घरजग्गा कर्जामा स्थिर ब्याजदर लागू गरे पनि व्यावसायिक कर्जामा स्थिर ब्याजदर छैन। नीतिगत स्थिरता नहुनु, ब्याजदरको अस्थिरसँगै चालु पुँजी कर्जा गाइडलाइनले व्यवसायीलाई कसेकाले पनि बैंकबाट कर्जा नलिएको हुन्।’

मनोजकुमार ज्ञवाली, नायव प्रमुख कार्यकारी अधिकृत (डीसीईओ), नबिल बैंक

व्यवसाय गर्ने वातावरण नभएकाले कर्जा जान नसकेको हो। हिजो कर्जाको ब्याजदर १७–१८ प्रतिशत हुँदा पनि व्यवसाय गर्नेलाई असर परेको थिएन। अहिले व्यवसाय विस्तार हुन उपभोग गर्ने प्याटर्न पूरै घटेको छ। उद्योग तथा व्यवसायीलाई धम्क्याउने, तर्साउने प्रवृत्तिले गर्दा यस्तो अवस्थामा कर्जा लिएर लगानी गर्ने वातावरण भएन। राज्यले व्यवसाय र व्यवसायीहरूलाई निरुत्साहित गर्ने काम गरेपछि किन कसले लगानी गर्छ ?

राष्ट्र बैंकले चालु पुँजी कर्जामा एकरूपता ल्याउने उद्देश्यसहित गत कात्तिक १ गते पहिलोपटक ‘चालु पूँजी कर्जासम्बन्धि मार्गदर्शन– ०७९’ लागू गरेको थियो। यसअघि खुला रूपमा कर्जा पाईरहेका व्यवसायीलाई सीमा तोकेर वार्षिक कुल कारोबारको २५ प्रतिशत मात्रै चालु पुँजी कर्जा पाइने सीमा तोकेपछि कारोबारलाई असहज भएको भन्दै उद्योग व्यवसायीबाट चौतर्फी विरोध भएको थियो। यसअघिको मार्गदर्शनले १ करोडसम्मको चालु पुँजी कर्जामा कारोबार गर्न वा बिक्रीको २० प्रतिशतको अधिकतम सिमा नलाग्ने गरी कर्जा लिन पाउने व्यवस्था गरेको थियो। यो मार्गदर्शन आएसँगै व्यवसायीहरू भने कर्जा लिन कम गरेको परिसंघका अध्यक्ष अग्रवाल बताउँछन्। यस्तो कर्जा लिएर दुरुपयोग गर्नेलाई कारबाही नगरी सबै व्यवसायीलाई यो मार्गदर्शनले कस्दा कर्जा लिने वातावरण नबनेको उनको तर्क छ। ‘यसै पनि अहिले आयात खासै बढेकै छैन। निर्माण क्षेत्रले पैसा नपाउँदा पूर्वाधारसँग सम्बन्धित आयात भएकै छैन। यस्तो स्थितिमा व्यवसायीहरूले काम गर्नै सकेका छैनन् अनी कसरी बैंकबाट कर्जा लिने आँट आउँछ ? ’ उनले अन्नपूर्णसँग भने।

कुल कर्जाको ३६ प्रतिशत व्यक्तिगत घरपरिवारमा गएको छ। ४० प्रतिशत प्रत्यक्ष कर्जा छ। यसबाहेक बाँकी २४ प्रतिशत कर्जा मात्रै उत्पादन, निर्माण, खुद खुद्रा व्यापार, घरजग्गा,सेयर व्यापार र आईटीमा प्रवाह भएको छ। ‘यसमध्ये पनि चालु पुँजी कर्जा लिने न्यून भएको र यो कर्जा लिएर दुरुपयोग गर्यो भन्न मिल्दैन। जस्ले दुरुपयोग गरेको छ त्यसलाई कारबाही गर्नुपर्यो। सबैलाई एउटै डालोमा राखेर कडाइ गर्न भएन,’ उनले भने।

अर्थविद् डा. डिल्लिराज खनाल लगानीकर्ताको लगानी सुनिश्चितताको विश्वास आर्जन गर्न नसक्दा बैंकमा पैसा थुप्रिएको बताउँछन। ‘अर्थतन्त्रप्रतिको अविश्वासलाई विश्वासमा परिणत गर्न सकेका छैनौं,’ खनाल भन्छन्, ‘यसलाई विश्वासमा बदलेर नीजि क्षेत्रको लगानी परिवर्तन गरेर समृद्धिको यात्रा अगाडि बढाउँछौं भन्ने प्रतिबद्धता यसपालि सफल भएन र लगानीप्रति विश्वास पनि भएन। यसले गर्दा पनि तरलता बढेको हो।’

राजेशकुमार अग्रवाल, अध्यक्ष, नेपाल उद्योग परिसंघ (सीएनआई)

कर्जाका लागि नीतिगत स्थिरता छैन। आजको ब्याजदर भोलि बढ्ने भएकाले व्यवसायीले जोखिम लिन चाहेका छैनन्। बैंकले कुनै बेला कति ब्याज बढाउँछ ठेगान हुँदैन। नीतिगत स्थिरता नहुनु, ब्याजदरको अस्थिरसँगै चालु पुँजी कर्जा गाईडलाइनले व्यवसायीलाई कसेकाले पनि बैंकबाट कर्जा लिन नसकेका हुन्। यस्तो कर्जा लिएर दुरुपयोग गर्नेलाई कारबाही नगरी सबै व्यवसायीलाई यो मार्गदर्शनले कस्दा कर्जा लिने वातावरण बनेन।

धेरैको आशंका निक्षेपको ब्याजदर घट्ने र मुद्रास्फीति बढ्ने हँुदा निक्षेपमा नकारात्मक ब्याजदर हुने गरेको उनले बताए। तर, यस्तो प्रवृत्तिले झन बैंकिङ प्रणालीभन्दा बाहिर पैसा जाने खतरा हुने डा. खनालको भनाइ छ। ‘यसो भए भविष्यमा कालोधनलाई प्रश्रय दिनसक्ने खतरा पनि हुन्छ,’ उनले भने, ‘यसकारणले बहुआयामिक प्रतिकूल असर छन्।’ ब्याजदर झन् तल झर्दै गए रेमिट्यान्स पनि निरुत्साहित हुने र प्रणालीमा पैसा नआउने खतरा हुने भएकाले अब घटाउन नहुने उनले सुझाए। ब्याजदर घटाएर मात्रै हँुदैन लगानीप्रति विश्वासको वातावरण जगाइदिनुपर्नेमा उनले जोड दिए। अझ उत्पादन र कारोबार लागत बढी छ। उत्पादीत बस्तु बजारमा बिक्री हुने शुनिश्चितता पनि कम छ। त्यसकारण पनि अझै निक्षेपको ब्याजदर घटाएर अर्थतन्त्र सुधार हुन्छ र लगानी बढ्छ भन्ने कुरा अहिलेको अनुभवले पुष्टि गरेको डा. खनालले औंल्याए। यसर्थ समग्रतामा अब वित्त नीति, उद्योग तथा व्यापार नीति, प्राइसिङ, आईटी लगायतका नीतिगत व्यवस्थामा एकीकृत ढंगले विश्वास जगाउने गरी सरकारले कदम चाल्न खाँचो रहेको उनले बताए। ग्लोबल आईएमई बैंकका प्रमुख कार्यकारी अधिकृत (सीईओ) सुरेन्द्रराज रेग्मी भने बैंकमा कर्जाको माग पहिलाको भन्दा कम भए पनि सन्तोषजनक नै भएको बताउँछन्। अब विस्तारै अर्थतन्त्रले गति लिँदा कर्जा पनि जाने अपेक्षामा छन्।

राष्ट्र बैंकले मौद्रिक नीति र समष्टिगत विवेकशील नियमनबीचको समन्वय र तादात्म्यतामा जोड दिँदै आएको बताएको छ। लगानीमा रहेको कर्जा कुल गार्हस्थ्य उत्पादनको तुलनामा अधिक रहेको भए तापनि पछिल्लो दुई वर्ष कर्जा प्रवाहको वृद्धिदर कम रहेको राष्ट्र बैंकले स्वीकार गरेको छ।

‘अधिक पुँजी हुँदा लोन स्वाप’

आवश्यकताको आधारमा ग्राहकहरूले एउटा बैंकको कर्जा अर्को बैंकमा सार्न पाउने नीतिगत व्यवस्था छ। तर, तरलता अधिक हुँदा यस्तो अभ्यास खासै उपयुक्त नभएको सीईओ पोखरेल बताउँछन्। उनकाअनुसार अहिले उच्च तरलता हुँदा पनि एउटा बैंकले अर्को बैंकको कर्जा तान्ने अर्थात् लोन स्वाप अधिक देखिएको छ। ‘लोन स्वापले ग्राहकलाई त फाइदै भए। तर, अधिक पूँजी भएको अवस्थामा एउटा बैंकलाई फाइदा अर्को बैंकलाई घाटा हुने काम मात्रै भयो। यसले नयाँ कर्जा सिर्जना गरेन। यसले समग्रमा बैंकहरूको तरलता उस्तै बनाउँछ,’ उनले भने।

निक्षेपको ब्याजदर कम्तीमा मुद्रास्फीति बराबर राख्नुपर्दा दबाब

डा. डिल्लिराज खनाल, अर्थविद्

लगानीकर्ताको लगानी सुनिश्चितताको विश्वास आर्जन गर्न नसक्दा बैंकमा पैसा थुप्रिएको हो। अर्थतन्त्रप्रतिको अविश्वासलाई विश्वासमा परिणत गर्न सकेका छैनौं। धेरैको आशंका निक्षेपको ब्याजदर घट्ने र मुद्रास्फीति बढ्ने भन्नेमा छ। यसर्थ ब्याजदर घटाएर मात्रै हुँदैन लगानीप्रति विश्वासको वातावरण जगाउनु जरुरी छ।

बैंकिङ प्रणालीमा निरन्तर तरलता अधिक हुँदा पर्ने प्रभावबारे छुट्टै बहस हुनुपर्ने राष्ट्र बैंकका प्रवक्ता रामु पौडेल बताउँछन्। तर, कर्जाका रूपमा जान नसकेपछि केन्द्रीय बैंकले बैंकबाट तानेर व्यवस्थापन गरिरहेको उनले बताए। ‘हुनतः कर्जामा भए बैंकहरूलाई प्रतिफल बढी नै हुन्थ्यो, यसो भएको भए राष्ट्र बैंकमा किन थोरै ब्याजमा राख्थे र !,’ पौडेलले भने, ‘अधिक तरलतालाई कर्जामा परिणत गर्ने वातावरण ठीक हो।’ बैंकहरले निक्षेपको ब्याजदर अझै घटाएर बरु कर्जाको ब्याजदर ९ प्रतिशत हाराहारीभन्दा कम भए कर्जा लिने वातावरण हुने पनि केही व्यवसायी बताउँछन्। तर, सिद्धान्त भने मुलुकको महँगी मापन गर्ने मुद्रास्फीति दरभन्दा कममा निक्षेपको ब्याजदर हुनुहुँदैन भन्ने छ। चालु आर्थिक वर्षको कात्तिक मसान्तसम्मको तथ्यांकअनुसार वार्षिक विन्दुगत उपभोक्ता मुद्रास्फीति ५.६० प्रतिशत छ। जबकी पछिल्लो समय बैंकहरूले साधारण बचत खातामा न्यूनतम ३ प्रतिशतदेखि अधिकतम ५ प्रतिशतसम्म पनक्षेपको ब्याजदर निर्धारण गरेका छन्। ‘तर, भोलि कर्जाको माग भएको अवस्थामा निक्षेपको ब्याजदर अन्तैतीर डाइभर्ट हुँदा झन् ठूलो जोखिम हुन्छ,’ प्रवक्ता पौडेलले भने, ‘यसकारण निक्षेपको ब्याजदर कम्तीमा मुद्रास्फीतिअनुसार हुनुपर्छ भनिएको हो। साथै नेपाल भारतसँग स्थिर विनिमयदर छ र खुला सीमाना भएकाले पुँजी उता नजाओस भन्नका लागि पनि त्यहाँको बजारअनुसार निक्षेप ब्याजदर राख्नुपर्ने हो।’

राष्ट्र बैंककै आर्थिक अनुसन्धान विभागका कार्यकारी निर्देशक डा. गुणाकर भट्ट भने समग्रमा विगत डेढ वर्षअघि वाह्य क्षेत्र सुदृढ हुँदै गए पनि आन्तरिक रूपमा मूल्यवृद्धि माथि गएकाले अझै आर्थिक क्रियाकलाप विस्तार गर्न राज्य र निजी क्षेत्र लागि पर्नुपर्नेमा जोड दिन्छन्। यसका लागि विकास निर्माण, पूर्वाधारको काम अघि बढाउन सके मात्रै आर्थिक क्रियाकलाप विस्तार हुने उनको तर्क छ। यो विस्तार भए विदेशी विनिमय सञ्चिती र बजारमा देखिएको अधिक तरलता (लगानीयोग्य पुँजी) सबैको व्यवस्थापन हुने डा. भट्टको दाबी छ।